2008'中国水泥市场区域解析图

2007年12月份在数字水泥独家刊登的《2008’水泥第一梯队扩张路线图》中,笔者曾对我国各个区域的第一梯队水泥企业并购扩张做了详尽的评述。在本文中,笔者将继续对各个区域的水泥市场状况、价格走势和发展空间进行论述,以形成一个综合的、整体的水泥市场区域概览,供广大读者借鉴。

华北区域:最具潜力市场 东北区域:格局尚不明朗

华东区域:市场动力不足 西南区域:利润最为丰厚

中南区域:市场稳步上行 西北区域:市场前景看好

华北区域:最具潜力的市场

华北区域是全国北方地区最大的水泥市场,水泥需求量占全国12%。“十五”期间除内蒙古,其他四省市市场需求动力表现不足。

2001年北京申奥成功,周边企业看好北京水泥市场,河北、山西、山东、河南水泥都有进入,实际上奥运会水泥需求并没有大幅增加,造成市场水泥供大于求。价格在2003年“非典”后走低,市场持续低迷,企业间竞争加剧,被迫采取赊账销售。以北京为例,04年的应收账款净额达14.85亿元,一时间“赊账销售”成了北京水泥市场的主导。浙江民营企业立马水泥进入北京,对此不认同,坚持低价现金,通过立马水泥和几个大企业的共同努力,现金提货逐步为市场所接收。

2006年市场回暖,该区域的水泥价格有所提升,原因:一是,企业为回流资金,转而采取“现金微涨+应收账款回收”的组合销售策略;二是,由于之前市场不好,公路限载,北京市场的低价加赊账迫使“外地水泥”撤离北京市场;其三,这几年产能增长不大,市场供需干系逐渐趋于平衡。

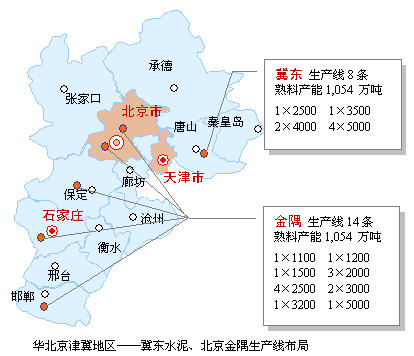

河北:北京、天津都在河北境内,区域的优势并没有给河北省带来多大的发展机会。因此,几年内新投生产线有限,和近邻河南省欣欣向荣的水泥市场截然不同。2005年北京金隅率先整合内部,又将触角伸向河北,先后将太行、鼎鑫纳入旗下,沿京广铁路连接北京—保定—石家庄—邯郸;有消息报道,金隅整体在香港上市已进入倒计时;冀东利用在京津唐优越的地理位置,在唐山再建3条5000 t/d 生产线,保证在核心市场的绝对规模优势。

山西:近几年经济发展迅速,水泥需求不断加大。然而在水泥产量和需求量都增加的情况下,山西水泥利润除2004年略有盈余外,全行业一直处于亏损处境。同时,山西一直没有出现具有影响力的企业,狮头的影响力仅限于太原,北部大同和南部晋牌水泥都是当地老牌龙头企业,由于机制和经营问题,一直债务在身,两家的亏损直接影响了全省。

山西水泥市场封闭落后的局面在2007年被打破。先是07年初,河南孟电集团投资建设一条3000 t/d 生产线。近期,冀东水泥先后在山西省南部运城闻喜县和中部的忻州保罗县建设4条4500 t/d生产线,在挺进山西中占了头筹。天瑞集团、海螺集团都曾调研过山西市场。中国建材报报道:浙江金圆要在山西建设四条生产线,可见,不远将来山西又将成为水泥投资热土。

内蒙古:资源、能源优势成就了内蒙古成为华北地区经济增长的火车头,蒙西、乌兰的熟料产能都超过了300万吨,成为本地的龙头企业;冀东在呼和浩特和包头之间锲入了一个钉子(5000 t/d 生产线),是冀东集团内盈利能力最强的一条生产线,年净利润达到1.07亿元;去年亿利 2500 t/d 生产线投产后,也会保持很高的盈利水平,冀东在内蒙已具有较高的定价权,占据了内蒙古市场有利的位置。

水泥价格:低位运行

华北地区水泥平均价格低于全国水平,仅高于华东地区。内蒙古价格在华北表现最佳,石家庄是河北落后产能集中之地,产能过大,价格最低,也是全国价格最低地区。随着市场的启动,价格开始上行。

发展空间:潜在的最大成长性水泥需求市场

从企业来看:金隅在华北12条生产线,冀东已建5条生产线,在建3条,两大企业在北京市场起到主导作用。中国中材和金隅是战略合作伙伴,在控股冀东后,使这个区域局势更加明朗。

从市场来看:天津滨海新区、唐山曹妃甸科学发展试验区、南堡油田以及整个环渤海经济区的开发都处于前期的建设和规划之中,特别是今年两会期间通过的──天津滨海新区综合配套芳案,被认为是最具含金量的政策,将使其成为继深圳、浦东后的第三大特区。经济建设加速将带动水泥市场升温。

华北是我国潜在最具成长性的水泥市场。可以说,是“十一五”甚至是“十二五”期间最看好的水泥市场。

东北区域:市场格局尚不明朗

东北区域水泥市场规模较小,仅占到全国6%,但水泥市场风云变幻:前几年以亚泰、冀东为主导的市场格局在2006年得到改变,海德堡、CRH等外资强势进入;不出一年格局再度变化,2007年海德堡退出东北市场,山东山水进入东北,终于圆寂多年的梦;亚泰联手CRH可谓一步高招,既减少了一个强劲的竞争对手,又保证了资金来源,提高了抗风险能力。

辽宁:正处于群雄四起,进入划圈建设阶段。激烈的市场竞争,促使企业做大规模,加快布局。山东山水在辽宁区域强势推进,势在必得,冀东、河南天瑞、香港昌兴、辽宁富山都准备在辽阳建设2×5000 t/d生产线;成为和南部湖南相呼应的兵家必争之地。

和湖南一样,众多企业的并购、扩张,布局和市场供求关系和已引起业内人士所关注,业外媒体已毫不客气指出,这种竞争格局不利于行业发展,势必造成产能过剩。

吉林、黑龙江:亚泰联手CRH进一步巩固了在吉林和黑龙江的地位,已无太大悬念。辽源金刚、宾州水泥的去向值得关注,宾州水泥厂是浙江民营企业,在黑龙江建设的首条5000 t/d 生产线,于2005年投产,效益颇丰。但由于目前水泥工业发展所处的大环境,非常有利于大企业集团的发展,本打算建设的二线迟迟未开工,看来也在观察市场动向;冀东在吉林的地位显然被削弱,但辽源金刚的位置非常有玄机。最近,中国建材董事长宋志平明确表示:“将在北方建立起1~2个中型的专业水泥公司。”可见,中国建材并未因收购冀东受挫而放弃“北方公司“的计划。

发展空间:东北地区具有高度的产业集群,重化工业基础雄厚,国家对老工业基地调整改造高度重视,该区域市场已经启动。

2007年国家发改委将东北地区等跨省区的经济区发展纳入国家层次的规划,列入“政策关照区”,2008年经济将进一步增长,带动水泥市场发展。

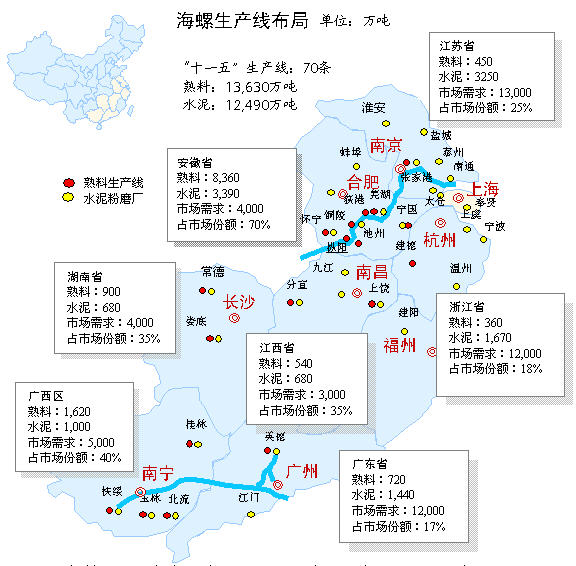

华东区域:市场动力不足

华东区域经济建设发展快于全国,是中国最大的水泥消费区,占全国40%。上海、江苏、浙江和山东在“十五”期间是全国水泥市场的火车头:上海市是全国最大的消费城市;年水泥消费量在2500万吨左右;其他三省的消费量都超过1亿吨。但随着大规模基础设施的完成,该区域需求逐渐减弱,市场发出回落信号。

另一方面,华东长三角作为中国经济最发达、房价最高的区域,也是水泥价格水平最低的区域,形成了巨大反差。主要原因:由于市场完全开放,需求量大,交通便利特点等条件,吸引了众多投资者。2002年后大规模建线,新投入的供应量远超出市场需求量。尤其长三角,面对市场巨大压力,不仅本地供需关系失衡,只要价格上涨,周边地区水泥便会很容易的进入,致使价格一但提升,便遭打压。

江苏:海螺在江苏全境布局,产能达到3,000万吨,地处江苏的盘固似乎看到了经济发达地区生产水泥的潜在不利因素,重步浙江上峰之路,移师安徽巢东建线,是否明智之举,有待时间考验;而江苏第一把交椅金峰走的是另一条路,高举大旗再建3条5000 t/d 生产线。苏南地区的巨大市场,诸侯割据的局面也让正在扩张的两大央企看到了市场整合的机会。中国中材已拿下恒来,上文说到苏南地区是中国建材淮海水泥和南方水泥之间的飞地,中国建材不会轻易放弃对该区域的角逐,苏南地区企业间的洗牌正在紧锣密鼓地进行,值得关注。

浙江:“浙江现象”的讨论已成为过去,但不时被人重新提起,作为市场轮陷的启示。为解决浙江持续低迷市场的困境,浙江被迫采取限产保价,以避免全行业亏损。可以说,该地区价格上涨面临巨大的产能释放压力。中国建材将浙江作为市场整合机会的切入点,作为南方水泥的核心区域进入,其市场整合理念迅速被本地企业所接受。一石激起千层浪,据不完全统计,有60家企业意向加盟,可见其势头。随之,业内及社会关于中国建材整合能力提出种种质疑。实际上,整合需要时间,只是刚刚开始,更大的考验在等待着中国建材。实际上,中国建材已积累了中联水泥在市场整合的经验,并不是新手,但中国建材的并购路线已远超出了中联水泥的规模。

近期,由于三狮的改制工作进展缓慢,中国建材收购三狮的计划暂被搁置。前期处于观望的企业开始有所动作,浙江最具实力的水泥企业红狮集团率先出手,参股青龙山水泥,明确表示按自己战略行事,扩大其市场占有率。业内权威人士在中国建材南方公司成立时曾指出:浙江三狮、红狮是浙江最具实力的企业,两家的动向对中国建材整合有重大影响,尤其是三狮。三狮若不能尽快纳入南方公司旗下,会增加变数。

2003年,国务院发展研究中心一位并购问题专家向笔者指出:若海螺和三狮联手,那么长三角的市场一定会属于他们。回过头来看,这是一个超前并未实现的预言。若真是那样,现在的长三角不会是价格最低的市场。长三角地区孕育了一批有实力的企业,但市场并没有象预期的那样,高速稳定的成长,却使众多企业深陷其中,难于自拔。企业和市场如何共荣确实是值得深思的问题。

安徽:海螺的大本营,海螺“十一五”期间还将再建19条生产线,新增熟料产能4,000万吨。无疑,水泥是区域性产品,其目标市场是在长三角地区,海螺的大规模、精细化管理、低成本优势为业内所公认。安徽省将水泥作为作为支柱产业,越发显示其优势。资源与运输优势是全国任何一个地区所不能比拟的;面对中国最大的水泥消费市场华东长三角,通过便捷的长江水路运输,最具运输成本优势;随着能源成本的急速上涨,环保压力的不断加大,经济发达地区生产水泥的劣势将越发明显。正是上述原因,可以看出海螺“十一五”期间增加产能的背景,必然会加大在其核心市场——长三角的市场份额,进一步加强市场的话语权。

福建:台湾水泥通过福州已抢占了进军福建的桥头堡,其华南区域(福建、台湾、广东和广西)战略已初显端倪,福州是其重点市场区域。台湾水泥在福州的水泥二期工程已投产,水泥粉磨能力达到225万吨,位居福州第一,三期工程正在建设,投产后将形成水泥粉磨能力400万吨。台泥通过华东、台湾、广西多渠道的供应,将保证长期、稳定的熟料供应源,为大工程的连续施工提供可靠保证。 “十五”期间迅速成长的华润水泥,它的跨产业、大物流理念将逐步显现其后发优势,福建是华润的重要的目标市场。福建水泥的去处为多家所关注,上门的“东家”都是有实力背景的集团,但福建水泥至今还是“独身”。台湾的政治形势已明朗,对福建水泥市场前景无疑是重大利好消息。

江西:江西万年青通过与中国建材的合作,使企业能力迅速提升,借助“万年、玉山、瑞金”三个水泥生产基地600万吨/年的水泥产能,并通过收购,迅速奠定了在江西全省的主导地位,是目前南方公司组建以来,进展最快的区域,这主要得益于江西万年青在该区域的良好背景。海螺、台湾亚泥也不会放过江西经济发展的机会,都在加紧建线,三足鼎立局面正在形成。

山东:全国产量大省,水泥巨无霸,但由于企业众多,都具一定规模,相持不下,水泥价格长期上不去。山水和中联在去年集中发力,极大地改变了市场格局,中联先后将泰山、金鲁城、德州大坝、港源、东华落入囊中;山水毫不示弱,三大市场青岛、济南、烟台的主导权掌控在手中。两大企业新型干法熟料产能已达全省65%,随着落后产能的加快退出,有利于市场进一步的整合。山东低价的局面如何改变取决于两家的走势,势必会影响到周边地区。

水泥价格:价格洼地

华东地区的低价格使企业深陷其中,山东济南一直是全国最低的地区,浙江杭州2004年走低后,至今还面临着限产保价的境地。福建虽然价格在高位,但开采、运输成本都很高,福建的高价格、高成本状况带来了新的投资机会,通过海上运入熟料已为有远见的企业看到机会所在。安徽虽然地出内地,经济并不发达,由于海螺在市场上处于绝对领先地位,价格稳定在高位运行,也是全国利润最好的地区之一。

发展空间:市场逐步恢复

长三角的水泥市场如何走出低谷,是大家关心问题。笔者认为:一是,随着周边区域的经济发展速度加快,市场向好,流入的水泥逐渐减少将减缓压力;二是,本地企业新增产能放缓,加之受市场压力,适者生存,落后企业出局,集中度在加强,恶性竞争的势头得到遏制;三是,央企发力,中国建材进入浙江后,会加速市场整合,有利于市场的恢复;四是,中国建材和山水去年加大了对山东的整合力度,两家对市场的控制力加强。同时,山东省出台政策,将加大对落后产能的淘汰力度,山东市场的向好,必然影响到华东。可以看到,华东地区产能过剩的状态正处于逐步被消化的过程,市场在进入恢复的过程。

福建、江西、安徽三省经济的不断发展,成为华东地区的新增长点。特别是安徽市场发展势头迅猛,水泥企业不但立足于本地市场,同时供应长三角地区的上海、江苏、浙江三省市(随着原燃料的成本增加,社会压力加大,安徽省水泥生产的区域优势愈发明显),水泥产量会保持高位增长。

自中国建材组建南方公司后,企业间的并购整合将会加快。海螺是长三角水泥市场的领军,市场的划分和企业的定位将会发生很大变化。

中南区域:市场稳步上行

中南区域是全国第二大水泥消费区,水泥消费量占全国的26%。

河南:地处中原的河南是一匹黑马,水泥需求增速连续4年冲高,2007年水泥产量增速为全国第三。河南北部产能已经过剩;郑州地区正在成为投资者角逐的市场,一旦新投产能全部释放,产需关系失衡,价格就会走低,这恐怕不会是耸人听闻,也是大家都不原看到的,但确实是正在发展的事实。因为现在无作为,就不会保持规模优势,但企业的“规模优势”又和“市场容量”不相容。

在不久召开的国际水泥峰会上,笔者有幸采访了几位河南水泥界领军人物和资深人士,他们表示有同感,认为若不对投资者浇盆冷水,踩踩刹车,第二个浙江指日可待。同力明确表示将退出郑州地区的投资竞争,郑州生产线建设计划搁浅。这实属明智之举,企业暂时的规模优势失去了,市场的容量空间保住了,但这又不是一家或少数几家企业所能控制的。因此,企业家呼吁政府主管部门对控制产能要有所为。中国水泥协会会长在本年度国际会议上再次强烈呼吁:地方在招商引资方面一定要慎重,要提高产业的准入条件。河南省计划主管部门表示:鉴于河南生产线项目大都集中在京广铁路沿线,尤其是新乡—平顶山—南阳三市周边地区,“十一五”末水泥产能将超过市场需求,因此,新立项目要适度控制审批。

河南是并购热点区域,12家中的几家都十分看好同力这块资产,看来同力的“退出”故事还未了结。中国建材核心企业中联水泥几度欲联手同力,却失之交臂,在目前并购的形势下,不会甘居于南阳,可以说河南最后格局取决于同力的动向。

湖北:是华新的水泥大本营,截止2007年底,已在湖北建设11条生产线,熟料产能超过1,500万吨,占本省新型干法产能60%以上,在该区域占有绝对优势;居第2位的是浙江民营资本──京兰集团,虽然在2005年成立,但发展迅速,成为鄂中地区最大的水泥生产企业,列入国家重点支持的水泥60强;本地老牌企业葛洲坝水泥焕发新春,启动新一轮发展战略,在宜昌的兴山和当阳、襄樊的宜城和老河口、孝感汉川、荆门建设6条生产线,产能将超过1,000万吨。江西起家的台湾亚东看准了湖北市场的前景,先在武汉建设粉磨站,今年在黄岗动工兴建生产线。

湖南:继2006年鹞子翻身后,2007年水泥产量再次走高,增速为全国第六。市场的向好,使国内顶尖的企业集团海螺、华新、冀东、中国建材和中国中材都在此集结,“冲锋号”还未吹响,但“武装”都在加紧进行,中国建材在并购运作方面显然技高一筹,湖南一线企业韶峰、兆山新星、金磊先后加盟中国建材,先拔头筹。

两广:海螺、华润、台泥凭借水路,在两广都建设了大型水泥生产基地,几年内已成为地区龙头企业;中国中材和本地企业亨达利联手整合广东西部市场,又有消息报中国建材进入广西;本地企业塔牌、越秀、鱼峰也不会就此沉默。

海南:海南老牌企业国投现有两条2000 t/d 生产线,准备再建一条 5000 t/d 生产线,焕发新春;海南华盛做煤出身,因水泥厂欠款一头“栽进”水泥业,2005年建成海南第一条5000 t/d 生产线,而后,一发不可收,二线年内投产,三线开工,届时三条5000 t/d生产线的规模将占据海南市场的主导地位。

水泥价格:高位运行

中南区域的波动较大,尤其是广东省,继2005、2006年的价格低潮之后,2007年很快回升,出现了多年没有出现的市场好光景,价格同比增长了11.76%。主要得益于广东在对“浙江现象”进行大讨论之后,及时刹车,放缓新增产能的速度,市场消化了前两年集中释放的产能,供需逐步平衡;加之2007年受电力供应吃紧、广西水泥通过西江流入受阻等原因,使市场水泥供应紧张,价格上扬。海南去年年底的吨水泥价格上冲到700元,以至政府出面限价。

发展空间:“十一五”期间最看好的水泥市场之一

河南、湖南、湖北是中南城市群建设的主要发展地区,经济发展加速,水泥需求将持续增加:其中河南水泥市场持续保持繁荣景象;湖南是新兴市场,特别是长株潭城市群成为中南发展引擎;武汉城市圈的建设将带动湖北经济建设加速。

珠江三角洲经济圈的进一步建设,拉动广东、广西两省水泥市场:广东淘汰落后产能速度加快;广西依靠资源、运输优势,面对两个市场——本地区和珠三角,水泥投资、建设正在加速。又有消息报道:广东湛江、广西防城港的千万吨钢铁基地得已批准,再一次让我们领略了海螺战略的前瞻性。

西南区域:利润最为丰厚的市场

西南区域由于地理位置、交通运输等原因,成为价格最好的水泥市场之一。主要得益于两个方面:一是固定资产投资加快,二是落后产能的退出。2007年底,成都关闭了44条立窑生产线,900万吨落后产能出局,造成供需关系紧张,价格迅速攀升。和内地形成强烈反差,内地企业扩张造成市场下滑,四川落后产能出局,价格扶摇直上。可以说,供需是价格浮动的先决条件。

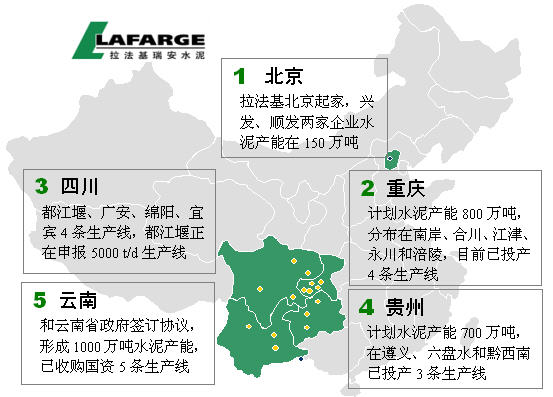

西南地区的主导者是拉法基瑞安,在重庆、四川、贵州和云南的比重都超过了20%,贵州的份额最大,超过30%。拉法基瑞安表示,在中国的水泥产量将从2006年年底的2,000万吨发展到2012年的5,000万吨。

四川:拉法基瑞安在成都都江堰已投产两条线,正在申报第3 条5000 t/d 生产线;在广安一条1000 t/d 生产线;收购双马后,在北部绵阳和南部宜宾各有一条2500 t/d 生产线。

重庆:在南岸、合川和江津地区已投产建成4条生产线,熟料产能在300万吨以上,还将在永川、涪陵和江津再建三条生产线,产能达到800万吨。

贵州:在遵义、黔西南和六盘水已拥有三条生产线,在遵义将再建一条新线,择机在其他合适地方寻找新项目,在贵州达到700万吨的规模。

云南:通过收购云南国资,熟料产能超过300万吨以上。去年和云南省政府签订了框架协议,将达到1000万吨水泥产能。

2007年四省的水泥产量接近15,000万吨,新型干法熟料产能5,000万吨,若拉法基瑞安的目标得以实现,一是促进了上述地区新型干法水泥的生产比重,同时也加大了对该地区的话语权。

民营企业在西南地区十分活跃,如重庆小南海、四川峨眉山;本地老牌企业四川金顶、云南昆钢嘉华;逆江而上的台湾亚东都占有一席之地。

水泥价格:全国之最

从价格上来看,西南区域近年的水泥价格位于全国之首,主要是由于法国拉法基在联手瑞安收购四川双马之后,成为区域霸主,占到20%的市场份额,四川和贵州价格都稳定在400元/吨;尤其是四川,目前价格仍保持在500元/吨以上,保守估计,该价格有望保持到年底;云南价格去年走低后,在年末又回到400元/吨;一直处于低位的重庆,去年价格终于有了突破,挑战400元/吨。究其原因,不难发现和新疆具有共同点:一是经济并非发达但区域相对封闭,二是挑战区域领先者的能力有限。

发展空间:高回报吸引新投资者

从市场来看:成渝经济区(成都、重庆)是中西部地区最大的都市经济区,凭借着良好的交通枢纽、资源基础、产业基础、城市基础成为西南经济区发展的亮点。成都市位于西部最富庶的川西平原,是成渝经济区的重要中心城市,其水泥市场对周围城市的经济发展具有带动功能和辐射作用,同时能够加速与长三角、珠三角和环渤海三大经济区相呼应的成渝经济区的崛起。成渝经济区在“十一五”期间将成为新的增长亮点。

从企业来看:随着拉法基收购四川双马的手续全部完成,其对西南区域的控制力将进一步增强,2007年10月拉法基瑞安和云南省政府签订战略合作协议,进一步打开了全面进入云南的通道;不久前和中材在国内生产线的签约,进一步表明拉法基瑞安将加快在中国水泥业的投资步伐。近期内终于听到了海螺、华新发出的声音,表示要进入西南地区,看来独占一隅的拉法基瑞安也要面临新的挑战,西南市场的高利润回报必将吸引新的投资者。

打印本文

打印本文 关闭窗口

关闭窗口