退出水泥行业!祁连山拟235亿元重组

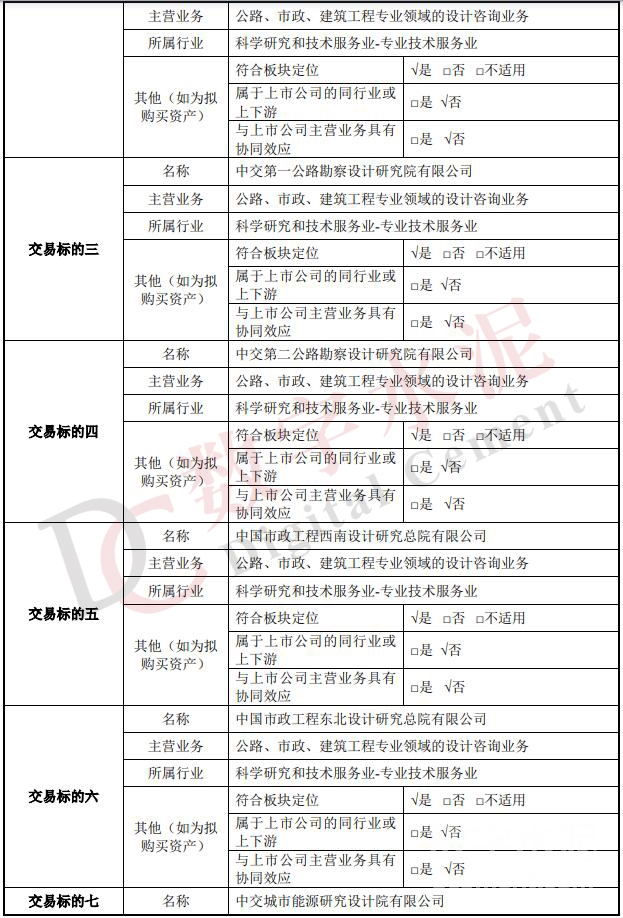

8月17日,根据《甘肃祁连山水泥集团股份有限公司重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书》(草案)(修订稿)显示,上市公司拟将其持有的祁连山有限 100%股权置出上市公司,并与中国交建下属公规院 100%股权、一公院 100%股权、二公院 100%股权和中国城乡下属西南院 100%股权、东北院100%股权、能源院 100%股权中的等值部分进行资产置换。重大资产置换的交易对方取得置出资产后,将根据市场情况及置出资产经营管理需求,对置出资产进行委托经营管理,交易对方、祁连山有限已与天山股份签署《托管协议》。

上市公司拟向交易对方以发行股份的方式购买拟置入资产与拟置出资产交易价格的差额部分。

上市公司拟向不超过 35 名(含 35 名)特定投资者以非公开发行股份的方式募集配套资金,募集配套资金总额不超过340,179.93 万元,不超过本次交易中拟以发行股份购买资产的交易价格的 100%,且发行股份数量不超过上市公司本次发行前总股本的 30%。

交易价格(不含募集配套资金金额) 235.03亿元。

退出水泥行业

本次交易前,上市公司主营业务为水泥、商品混凝土的研究、开发、制造、销售,目前已经形成兰州、永登、天水、甘谷、平凉、成县、漳县、文县、陇南、嘉峪关、古浪、夏河、张掖、定西及青海湟中、民和、西藏等17家水泥生产基地。通过本次交易,上市公司将退出水泥行业,未来将主要从事工程设计咨询业务。本次交易完成后,公规院、一公院、二公院、西南院、东北院、能源院将成为上市公司之全资子公司。本次交易将助力上市公司完成战略转型,增强上市公司盈利能力,提高上市公司资产质量,进而提升上市公司价值,有利于维护上市公司中小股东利益。

股权结构变化

本次交易完成后上市公司的股比结构如下:

本次交易后(不考虑募集配套资金),中国交建和中国城乡合计持有上市公司 1,285,418,199 股股份,持股比例为 62.35%,中国交建成为上市公司的控股股东,中交 集团成为上市公司实际控制人。

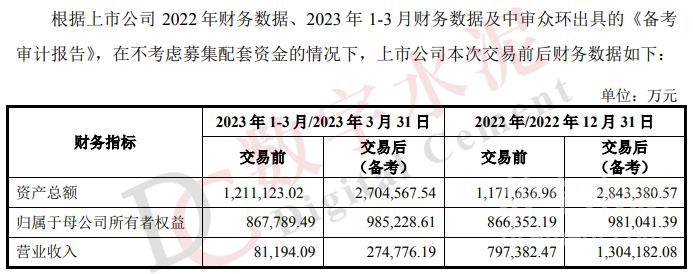

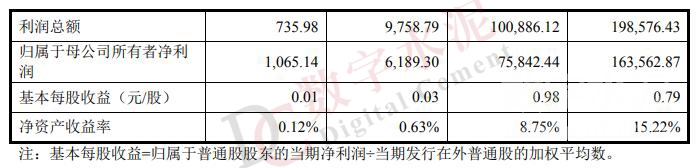

盈利能力增强

本次交易完成后,上市公司主要资产和负债已置出,但原股本却无法置出,导致2022年上市公司每股收益为0.79元/股,较交易前略有所下降,存在即期摊薄的情况。2023年1-3月,上市公司每股收益为0.03元/股,较交易前有所增厚,不存在即期摊薄的情况。

本次交易完成后,上市公司注入利润规模更大、盈利能力更强、增长前景较好的 业务,从中长期看更有助于提升上市公司的综合实力和盈利潜力,上市公司股东利益 将得到充分保障,上市公司也将采取有效措施填补对股东的即期回报。

打印本文

打印本文 关闭窗口

关闭窗口