2022年一季度水泥行业经济运行报告

综述:一季度,水泥行业总体呈现“成本上升、需求下降、效益下滑”的经济运行特征。受疫情多点扩散和以房地产为代表的工程项目资金不足,施工恢复缓慢的影响,叠加疫情管控严格,道路运输不畅,市场需求整体低迷,导致一季度全国水泥产量同比出现两位数大幅度下滑。同时,煤炭、油价和运费等大幅上涨致使水泥成本端增加明显。

在水泥销量大幅下滑和煤炭等原燃材料成本上升的作用下,一季度水泥行业收入和利润双双下降。从水泥上市公司公告一季度业绩来看,北部企业亏损扩大,南部企业利润大幅下滑,主要原因是水泥销量大幅下降和成本上升所致。

二季度初,受疫情复发地区管控依旧较为严格,道路运输不畅,人员流动受限等多重不利因素影响,市场维持严重供大于求的局面,库存不断上升,企业销售压力倍增。但后期随着疫情防控解除,下游需求将会集中释放,以及企业执行错峰生产,市场供需关系将得到扭转,水泥价格将会明显走高,行业效益也将随之改善。

一、需求端:整体低迷,同比大幅下滑

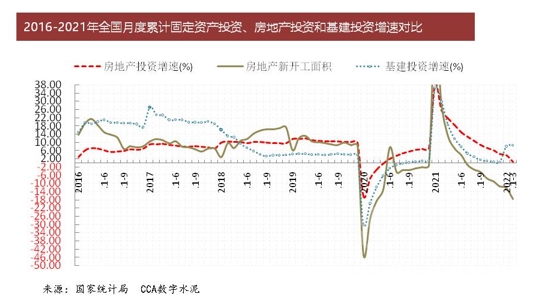

一季度,受疫情多点扩散和以房地产为代表的工程项目资金不足,工程开工率低,疫情管控严格,道路运输不畅的影响,水泥市场整体低迷,弱势运行。全国固定资产投资(不含农户)104872亿元,同比增长9.3%。上年同期为增长25.6%。与水泥需求密切相关的房地产指标继续下降,全国房地产开发投资27765亿元,同比增长0.7%;房地产新开工面积同比下滑17.5%。另一相关指标,基础设施投资环比略有提升,同比增长8.5%,。

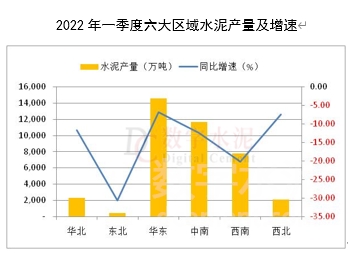

2022年一季度全国水泥产量3.87亿吨,同比下降12.1%。其中,传统旺季的3月份,全国单月水泥产量仅为1.87亿吨,同比下降5.6%。从中国水泥协会监测数据看,由于一季度末水泥库存走高,反映实际水泥销量降幅比产量降幅更大。

从区域来看,一季度六大区的水泥产量,全部同比大幅下降,降幅最大的是东北和西南,分别下降30.7%和20.2%;降幅相对较小的是华东和西北地区,分别下降6.8%和7.4%。

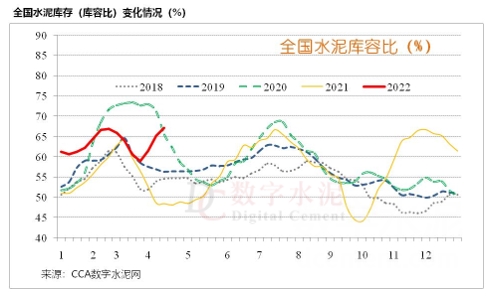

二、库存端:库存高位运行

年初以来,尽管全国各地水泥错峰生产执行情况良好,部分地区企业甚至延长错峰生产,但在疫情复发和需求疲软的背景下,2022年一季度水泥库存依旧高位运行,全国水泥库容比持续徘徊在60%-70%之间波动。尤其是进入3月下旬至4月初,水泥库存快速上升,导致水泥价格趋弱运行。

从区域看,一季度,六大区库存对比2021年同期均大幅上涨。仅比2020年一季度疫情初发有所下降。一季度末,市场严重供大于求,库存不断上升,库容比高达65.1%,比2021年同期高16.6个百分点。从30个省市区域库位看,有19个区域库存处于较高位(库容比>=65%);库存处于较低水平(库容比<=50%)仅有5个省区

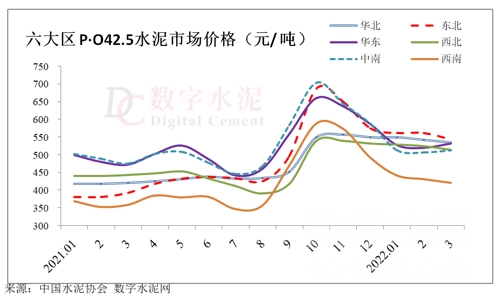

三、水泥价格:高位震荡回落调整走势

2022年一季度,全国水泥价格表现出“高位震荡调整”的特点。年初以来,全国水泥价格延续去年四季度高位回落走势,在成本大幅上涨的支撑下,价格回落幅度明显收窄,不同区域涨跌互现,震荡调整为主。

根据数字水泥网监测,一季度全国P.O42.5散装水泥市场平均价格为516元/吨(含税到位价),同比上涨17%。

从区域月度价格走势看,一季度华北、东北、西北地区属于需求淡季,多数处于错峰停窑期,产销双弱,价位和同比虽高,但总体处于有价无市。华东、中南地区同比略有增长,但涨幅低于成本涨幅,毛利低于去年同期水平。西南地区价格同比虽有较大上涨,但价位最低,仅为431元。

全国31个省会地区价格变动来看,同比下降的有4个省,分别是乌鲁木齐、广州、南京和昆明。同比涨幅最大的分别是哈尔滨、贵阳、呼和浩特,同比分别增长84、66%和50%。

价位最高的区域是哈尔滨和北京,价格最低的是昆明、乌鲁木齐和沈阳。

四、进出口:一季度进口熟料连续2年下降

2022年一季度我国进口熟料525万吨,同比下降8.2%;进口水泥101万吨,同比增长11.9%。海运费的大幅提高,导致进口量有所下降和到岸价上涨,根据海关总署数据,一季度水泥熟料进口平均到岸价54美金,比2021年同期提高12美金。

五、成本端:煤炭价格同比大幅上涨

2022年一季度煤炭价格持续攀升。据了解,主流市场区域到厂价已达到1400-1600元/吨,同比上涨80%以上,使得水泥生产成本大幅增加。吨水泥成本同比涨幅超过25%以上,超过水泥价格上涨幅度,使得水泥吨毛利水平同比明显下降。预计二季度煤炭价格或有回落趋势,但总体将保持高位波动,行业若实现稳增长,将促使水泥价格进一步高位上涨。

六、行业效益:销量下降,成本上涨,利润大幅下滑

2022年一季度,在水泥销量大幅下滑、煤炭价格上涨带动水泥成本大幅上升、物流受阻等多重压力下,水泥利润重心下移,部分区域出现亏损,一季度水泥行业收入和利润双双下降。从部分水泥上市公司公告一季度业绩来看,利润均大幅下滑,主要原因是水泥销量大幅下降和成本大幅上升所致。天山股份一季度实现营业收入282.57亿元,比上年同期调整后减少1.77%,净利润10.23亿元,比上年同期调整后减少23.39%;冀东水泥一季度营业收入49.68亿元,同比减少2.51%,净利润亏损2.33亿元,同比扩大;山水水泥营业收入31.63亿元人民币,同比基本持平,亏损扩大至3.62亿元;广东塔牌一季度水泥销量同比下降约25%,净利同比下降86%-80%;祁连山净利润与上年同期相比预计减少 4100 万元到 4600 万元,同比减少 87%到 99%。

七、预测:二季度需求和价格前低后高,效益将有所改善

二季度初,本应是传统旺季,但受疫情复发地区管控依旧较为严格,道路运输不畅,人员流动受限等多重不利因素影响,市场严重供大于求,库存不断上升,企业销售压力倍增。但预计后期随着疫情防控解除,按照适度超前开展基础设施投资的要求,推进一批基础设施建设的项目,下游需求将会集中释放,以及企业执行错峰生产,市场供需关系将得到扭转,水泥价格将会明显走高,同时煤炭价格在政府调控下将会回落,行业效益也将随之改善。

八、建议:坚持供给侧结构性改革,促进行业稳增长、增效益

今年的经济形势和疫情防控压力,水泥行业的市场需求、成本加大,企业生产经营困难重重,必须抓住今后疫情结束和季节需求的窗口期,合力做好保供给增效益,才能完成企业的全年经营目标。从行业高质量发展角度,必须坚持供给侧结构性改革,严控新增产能,加快消减严重过剩产能,坚定不移执行常态化错峰生产,降库存、降成本,加大科技创新力度,加快市场整合步伐,优化产业链、供应链,提升行业综合竞争实力,实现行业经济运行的稳定性。

打印本文

打印本文 关闭窗口

关闭窗口