陈柏林:下半年水泥市场发展预判

一、2021年上半年市场表现:

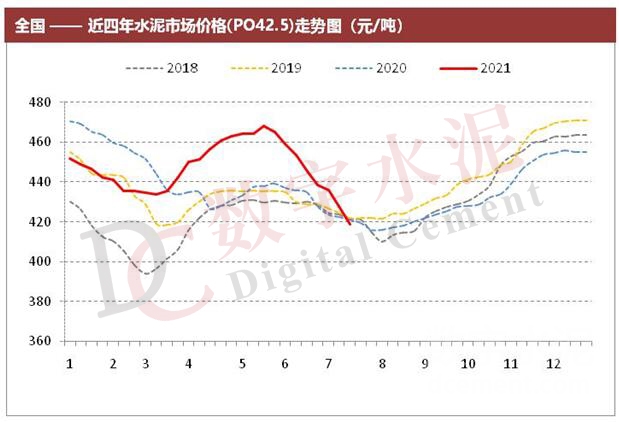

全国水泥市场行情总体呈现高位宽幅震荡调整特征,水泥价格走势大幅波动。1-4月份,水泥行业延续了上年四季度较好的态势,诸多利好因素叠加,水泥市场需求表现旺盛,价格在高位呈持续攀升态势,市场到位价达到近年高位。但进入5月下旬以后,市场明显降温,主要是受雨水天气偏多、钢材价格爆涨,以及安全督察等因素影响,导致施工进度放慢,水泥需求阶段性收缩,加上南部区域大都未开展错峰生产,供需形势逐步恶化,水泥库存不断走高,各地市场激烈竞争,以长三角为代表的重点消费区域价格出现快速下滑,多地下滑幅度超过100元/吨。

据数字水泥网监测数据显示,上半年全国水泥均价虽略高于去年同期,但由于煤炭成本大幅上涨,拉高水泥生产成本,行业效益下降明显。根据国家统计局统计,2021年上半年全国水泥行业实现销售收入4836亿元,同比增长13.2%,实现利润730亿元,同比下降7.2%。

二、下半年市场发展预测:

预计全年国内水泥产量与去年大体持平,需求维持平台期特征不变。随着不利因素消退,下游市场需求将会不断恢复,水泥企业心态有所调整,重拾行业自律措施,价格将迎来修复性上调,同时由于部分省份有限电预期,供给端或将进一步受限,因此,水泥价格有望恢复到或超过去年同期水平。

1、从需求层面看。全年国内水泥产量预计在24亿吨左右,与去年基本持平。自8月开始,产量月度环比将会转正,同比或将继续处于赢弱状态。一是基建方面,下半年专项债发行将提速,基建投资增速或有所加快。根据国家统计局数据,今年前5个月基础设施投资同比增长11.8%,两年平均增速为2.6%,低于同期固定资产投资增速,基建投资增速低于市场预期。作为地方基建资金主要来源的专项债,市场普遍预计下半年专项债会加快发债进度,完成全年3.65万亿元的新增专项债发行任务,意味着下半年还有约2.6万亿元新增专项债待发行,因此下半年基建对于水泥需求端仍将起到托底作用。二是房地产方面,房地产新开工虽偏弱,但不会失速下滑。受中央政府对房地产行业调控政策不断趋严影响,二季度以来,房企新开面积单月同比一直处于负增长状态,托底思维,对水泥需求产生的下滑冲击有限,整体影响不大。

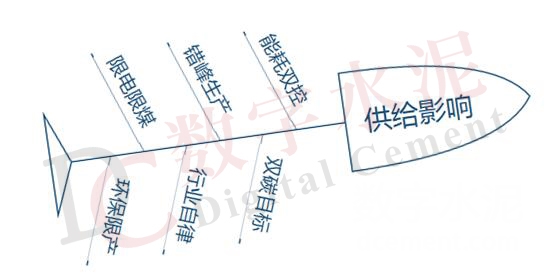

2、供给层面看。下半年预计包括陕西、广西、江西局部区域存在新点火产能释放,给局部市场将带来一定压力,但限电、能耗双控、错峰限产等因素将继续抑制产能的发挥,水泥行业依旧面临供需双控的市场环境。

3、从价格变化看。进入7月份,受持续强降雨天气、国内水泥价格呈现下行趋势,时点价已低于去年同期水平。进入8月后,随着不利因素消退,市场需求将会不断恢复,供需关系不断向好,水泥企业心态也理应有所调整,重拾行业自律措施。根据数字水泥网监测,自8月1日起,华东、中南地区水泥价格已开始陆续修复上调,多地普涨20-40元/吨。鉴于今年煤炭生产成本同比增加明显,预计将会推动水泥价格中枢不断上移,全国价格水平有望恢复到去年同期或超过。东北和华北经历长期的需求低谷,供给结构、竞争格局正在不断优化,错峰生产常态化日益成熟,价格也有望明显高于去年同期,效益水平得到较大改善。

打印本文

打印本文 关闭窗口

关闭窗口