建议取消跨省置换!四川省水泥行业2020年技术学术论坛举行

日前,四川省水泥行业2020年技术学术论坛在成都举行。据透露,四川省现有水泥企业155家,其中水泥全能线企业91家110条生产线,熟料年产能1.2781亿吨、水泥年产能1.9154亿吨,分布在19个市(州);粉磨站企业64家,分布于17个市(州)。

2019年熟料产量9742.57万吨,同比增长5.39%,排全国第3位,熟料产能利用率76%;水泥产量14172.10万吨,同比增长2.90%,占全国6.08%,排全国第4位,水泥产能过剩率35%。4000t/d及以上生产线36条,占比32.73%,比例较小;2000t/d及以下的生产线有12条,占比10.91%,比例较大。

根据调研,四川省可比熟料综合能耗达到先进值的企业占33.33%,可比水泥综合能耗达到先进值的企业占比51.28%,企业生产水平还有较大空间可以提升和优化。颗粒物、氮氧化物和二氧化硫平价排放浓度为14.46mg/m 、252.24mg/m 和44.82mg/m ,2018年以来30家企业40条生产线完成环保深度治理改造工作,与深度治理工作要求还有一定距离。

四川省发展和改革委员会此前发布了省成本调查监审局撰写的“价格持续拉高 效益大幅提升——四川水泥行业2019年度成本抽样调查”,里面有更详细的四川水泥数据及产业政策建议:

其中较为突出的两条建议分别为:

发挥大型骨干企业引领作用,鼓励支持优势企业搭建区域性产能整合平台,通过兼并重组、合作经营等方式,整合产权或经营权,优化产能布局,提高产业集中度和产能利用率。

完善产能置换政策,坚决落实减量置换,取消跨省置换,严肃查处批小建大、虚假置换、重复置换等违规置换行为,积极探索市场化去产能的新途径,维护区域市场稳定。

价格持续拉高 效益大幅提升

——四川水泥行业2019年度成本抽样调查

2019年,四川水泥行业成本抽样调查显示,供给侧结构性改革深入推进,水泥产销量稳步增加,销售价格持续上升,生产成本增幅回落,全行业经济效益进一步提高。

一、基本情况

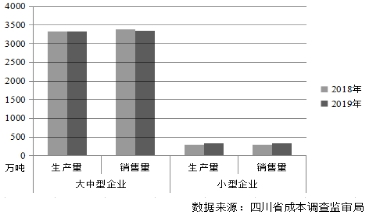

(一)生产销售量价齐升。2019年,水泥行业产销形势总体较好,生产量同比增加0.89%,达产率为90.71%,同比增加0.59个百分点,销售量同比增加0.14%,平均销售价格377.07元/吨,同比上涨15.27%。其中,大中型企业产销量同比分别微降0.30%和0.95%,平均销售价格380.38元/吨,同比上涨16.00%;小型企业产销量同比分别增加14.37%和12.78%,平均销售价格343.49元/吨,同比上涨4.75%。

图1:2018年和2019年抽样企业产销量对比

(二)收入利润明显增长。销售价格上涨带动销售收入明显增加,企业营业收入和净利润同步增长,同比分别增加19.44%和43.04%。其中,大中型企业营业收入和净利润增幅较大,同比分别增加19.56%和43.76%,小型企业营业收入及净利润同比分别增加18.05%和7.83%。行业负债同比减少24.79%,其中,大中型企业负债同比减少25.78%,小型企业负债同比减少21.07%。

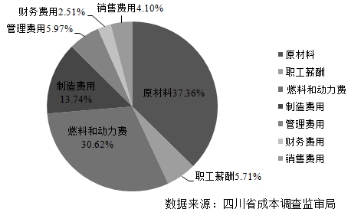

(三)生产成本有所上升。受物流成本上升、原材料价格上涨、水泥产量增加等因素影响,水泥生产成本依然保持增长态势,但增幅有所回落。按标号分,42.5R水泥单位生产成本同比增加3.03%,增幅较去年减少4.58个百分点;32.5R水泥单位生产成本同比增加4.96%,增幅较去年减少5.34个百分点。按规模分,大中型企业42.5R和32.5R水泥单位生产成本同比分别增加2.99%和1.66%,增幅较去年分别减少5.32和9.39个百分点;小型企业42.5R水泥由于产量增幅大于总成本增幅,单位生产成本同比减少24.26%,32.5R水泥单位生产成本同比增加3.37%,增幅与去年基本持平。

图2:2019年42.5R水泥生产成本构成

图3:2019年32.5R水泥生产成本构成

二、主要问题

(一)结构调整有待加力。水泥行业产能过剩矛盾依然存在,区域市场集中度不高,部分中小型企业设施设备老旧,生产技术落后,生产成本高,达产率普遍偏低,有的大型企业虽然优势明显,但市场主导能力还不够强。

(二)创新能力有待提升。协同创新机制不完善,企业与高等院校、科研单位融合不够,高新技术研发和成果转化不理想。绿色生产能力不足,面临超低排放、降低能耗、协同处置、绿色矿山建设等问题。智能化程度不够高,存在缺乏技术装备、管理经验、资金投入等困难。

(三)成本管控有待加强。环保限产、薪酬政策调整及“治超”等因素导致职工薪酬刚性增加,物流及原材料成本大幅上涨,企业管理费用居高不下。2019年,42.5R水泥原材料、职工薪酬和管理费用单位成本分别增加13.64%、19.13%和20.14%。

三、对策建议

2020年上半年,由于水泥行业较强的季节性运行特点和近年来错峰生产的有效实施,水泥生产受疫情影响相对较小。下半年,随着“六稳”、“六保”和扩大内需政策的实施,基建投资以及房地产市场的持续回暖,预计市场需求将逐步好转,市场价格可能出现持续反弹。为促进水泥行业降本增效和健康发展,建议:

(一)发挥大型骨干企业引领作用,鼓励支持优势企业搭建区域性产能整合平台,通过兼并重组、合作经营等方式,整合产权或经营权,优化产能布局,提高产业集中度和产能利用率。

(二)完善产能置换政策,坚决落实减量置换,取消跨省置换,严肃查处批小建大、虚假置换、重复置换等违规置换行为,积极探索市场化去产能的新途径,维护区域市场稳定。

(三)加大技术创新和管理创新,持续推广应用节能减排新技术,加强基础研发,填补特种水泥等非通用产品的空缺。加快制定行业标准,完善散装水泥发展政策,积极探索向混凝土、砂石、装配式建筑等方向延伸产业链。

(四)加强企业内部管控,引导企业牢固树立节能集约、循环利用理念,在余热发电、运输皮带发电等能源利用方面,提升资源综合利用效能,促进降本增效。

(五)加大政策扶持力度,严格落实“六稳”“六保”要求,强化金融、财政、产业政策协同联动,在减税降费、信用贷款、支持性电价、物流运输等方面切实降低企业成本。

打印本文

打印本文 关闭窗口

关闭窗口