2017年中国水泥行业集中度、行业供需格局、区域价格及市场需求情况分析【图】

一、中国水泥行业集中度分析

行业集中度增强,企业协同空前。在供给侧改革和国企改革的双重推动下,行业兼并重组逐步加快,2016年主要有三个重量级的重组事件:1、金隅和冀东的整合,2、中国建材和中国中材的合并,3、华新水泥进一步整合拉法基中国水泥资产,这三个事件的都是我国前十大集团企业间的强强联合,呈现出涉及企业多、产能大、范围广的特点。事实也证明重组带来市场竞争环境的明显改善,提升了行业企业对未来发展的信心。截止到2016年我国前十大集团企业熟料产能占比从2015年的54%提升至57%。

排名前10们水泥企业熟料产能

|

排名

|

企业

|

熟料产能(万吨)

|

|

1

|

中国建材集团

|

38385.75

|

|

2

|

海螺水泥

|

20047.7

|

|

3

|

冀东水泥

|

10211.4

|

|

4

|

华新拉法基

|

6522.4

|

|

5

|

华润水泥

|

6392.2

|

|

6

|

山水水泥

|

5945.8

|

|

7

|

台泥

|

5446.7

|

|

8

|

红狮

|

4154

|

|

9

|

天瑞

|

3586.7

|

|

10

|

亚洲水泥

|

2662.9

|

数据来源:公开资料、智研咨询整理

相关报告:智研咨询发布的《2017-2022年中国水泥行业深度调研及投资前景分析报告》

二、中国水泥行业供需格局改善,区域价格有望高位趋稳

走,截止4月28日,西南地区P.O42.5标号水泥均价为413元/吨,较去年均价上涨62元/吨,较去年同期上涨93元/吨,17年一季度,西南地区水泥产量为9521.87万吨,同比增长2.54%,仍为全国增速最快的区域,未来随着PPP+基建的逐步落地,预计今年西南地区需求将稳定增长。

当前中南地区的价格为350元/吨,较去年均价上涨58元,较去年同期上涨85元,淡季实现高开高走,为全年奠定良好的基础,今年湖北省市政工程等基建项目增速仍比较快,需求端提供一定支撑,我们认为今年两湖地区需求不会大幅下滑,将维持稳定格局,从供给端来看,看企业间的协同效果,如果今年错峰生产执行到位,全年价格将维持高位,公司盈利能力将大幅改善。

西南及中南地区P.O42.5水泥价格(截止2017年4月28日)

数据来源:公开资料整理

水泥价格分别较去年均价及去年同期变化(截止2017年4月28日)

|

|

单位(元/吨)

|

目前价格

|

较去年均价增幅

|

较去年同期增幅

|

单位(元/吨)

|

目前价格

|

|

|

P.S32.5

|

P.O42.5

|

P.S32.5

|

P.O42.5

|

P.S32.5

|

P.O42.5

|

|

华北地区

|

341

|

375

|

99

|

107

|

131

|

147

|

|

东北地区

|

303

|

340

|

14

|

26

|

30

|

43

|

|

华东地区

|

323

|

354

|

70

|

78

|

78

|

79

|

|

中南地区

|

319

|

350

|

52

|

58

|

78

|

85

|

|

西南地区

|

310

|

413

|

60

|

62

|

75

|

93

|

|

西北地区

|

286

|

329

|

43

|

59

|

55

|

75

|

|

全国

|

317

|

349

|

62

|

69

|

80

|

88

|

数据来源:公开资料、智研咨询整理

三、中国水泥行业市场需求仍将保持快速增长

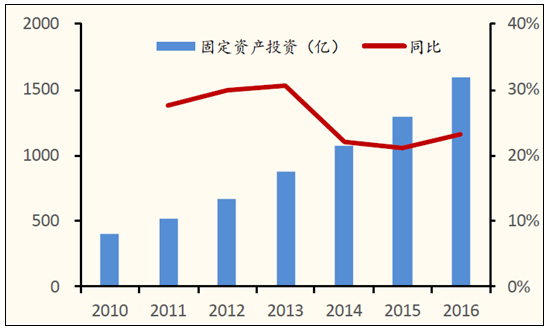

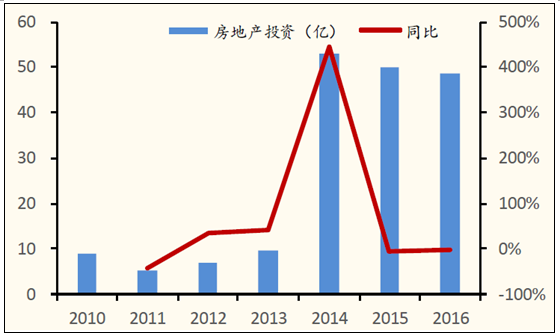

“十三五”期间,西藏需求仍将保持快速增长。2016年西藏地区固定资产投资为1596.05亿元,同比增长约23%,处于高速增长阶段。区域规划“十三五”期间固定资产依旧保持年均20%的增速。交通基础设施为主要投资方向,政府计划“十三五”期间西藏地区公路交通基础设施建设投资5431亿元,铁路建设投资约1600 亿元,新建铁路里程约2000公里,四大入藏铁路也有望开工建设。由于地区交通投资景气度高,大幅带动水泥需求。

五大入藏铁路路线及建设进展

|

|

路线

|

建设状态

|

|

|

青藏铁路

|

起于青海省西宁市,途经格尔木市、昆仑山口、沱沱河沿、唐古拉山口,进入西藏自治区安多、那曲、当雄、羊八井、拉萨,全长1956公里

|

2016年9月12日建成,历时7年,总投资额12.98亿元

|

|

|

滇藏铁路

|

从云南昆明到西藏拉萨

|

丽香铁路(丽江-香格里拉)、拉林铁路(林芝-拉萨)在建,香林铁路(香格里拉-林芝)待建

|

|

|

新藏铁路

|

北起新疆叶城,途径阿里,南至西藏日喀则市及拉萨市,预计全长2000多公里

|

处于规划勘测阶段

|

|

|

川藏铁路

|

起于四川成都,经过蒲江、雅安、康定、理塘、左贡、林芝、山南、最终抵达西藏拉萨,全长1629公里

|

2014年底成康铁路(成都-康定,包括成雅铁路和雅康铁路)、拉林铁路(拉萨-林芝)开工,成雅铁路预计2018年建成,拉林铁路预计2021年建成,康林铁路计划2018年动工,计划2025年全线建成通车

|

|

|

甘藏铁路

|

起于甘肃兰州,途经青海省果洛州、四川石渠县、青海省玉树州,终至拉萨

|

处于前期勘验选线阶段

|

|

数据来源:公开资料、智研咨询整理

西藏固定资产投资及增速

数据来源:公开资料整理

西藏房地产投资及增速

数据来源:公开资料整理

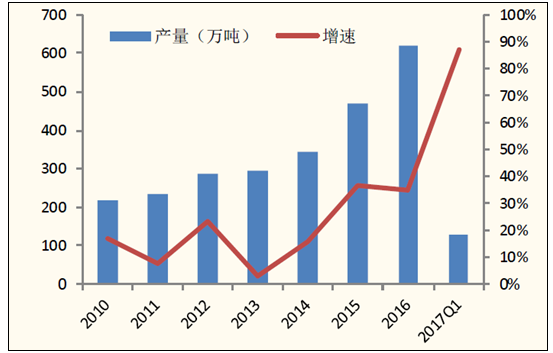

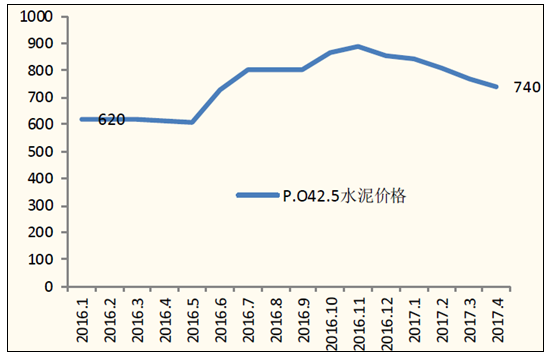

目前,西藏每年水泥需求约700万吨左右,由于本地产能严重不足,外地产品进藏运输成本高,水泥价格近年来始终维持在高位。2016年末,西藏地区P.O42.5水泥月均价最高达到886元/吨,为同期全国均价的2.5倍以上,目前水泥价格在740元/吨,虽然有所下降,但是仍远高于国内平均水平,据行业协会测算,西藏地区水泥吨毛利达到300元以上。从目前预期看,市场需求仍保持快速增长,一季度水泥产量127万吨,同比增长87.2%,成长性十足,西藏市场中短期仍将保持相对较好的盈利,持续为公司增厚业绩提供动力。

西藏地区水泥产量及增速

数据来源:公开资料整理

西藏拉萨各有P.O42.5水泥均价走势

数据来源:公开资料整理

打印本文

打印本文 关闭窗口

关闭窗口