一带一路催化再起 推荐金六福组合:葛洲坝(首推)

1、投资建议。推荐金六福组合:葛洲坝(600068)(首推)、中国化学(601117)、中国交建(601800)、中钢国际(000928)、北方国际(000065)、中国铁建(601186)。3线选股:①主题相关性角度:1.海外订单占比高的中国化学39%/葛洲坝33%/中国交建27%;2.海外收入占比高的“四小龙”(北方国际97% /中工国际(002051)94%/中材国际(600970)83%/中钢国际28%)。②驱动因素弹性角度:1.海外订单海外收入保障倍数高的中钢国际5倍/葛洲坝4倍/中材国际3.9倍/中国铁建3.9倍/中国中冶(601618)3.6倍/中国化学2.8倍;2.海外订单市值比高的中国中冶5倍/葛洲坝1倍;3.海外收入增速高的北方国际76%/中国交建24%/中国中冶22%;③安全边际角度,推荐估值较低的葛洲坝。

2、宏观催化再起。①回顾:2014年12月15日领导人牵头中哈产能合作协议,上一波带路龙头中国交建参与洽谈,中国交建当日涨停;立足现在:领导人牵头带路项目再启动。3月15日沙特国王与领导人签署了650亿美元的经济和贸易协议,当日北方工业/中国交建等与当地企业签订了合作备忘录;②再获国际机构响应。安理会3月17日一致通过决议,支持中国“一带一路”倡议的内容,肯定“一带一路”建设对加强区域经济合作、维护地区稳定发展的作用,带路首获安理会明确支持。③5月峰会是一带一路提出3年来规格最高的论坛,战略地位获抬升,有望对板块形成持续催化。

3、中微观订单/估值配合撬动行情。①订单:海外订单/收入剪刀差缩小逻辑获验证,2017年1月我国带路工程营业额增速(+5.7%)反超订单增速(-51%); 1-2月中国中冶/中国建筑(601668)的新签订单同增78%/22%,3月中国化学再斩81亿带路大单。②估值:相比2014年11月-2015年4月一带一路行情中中国交建最高PE达24倍、葛洲坝23倍、中国化学23倍、中国铁建27倍等,葛洲坝目前仅11倍、中国化学16倍、中国交建15倍、中钢国际20倍、北方国际33倍、中国铁建11倍,低于上一轮行情中的估值水平。

4、针对“行情可持续性”的市场疑问,我们认为无须多虞。①2014-2015一带一路行情中的龙头是中交建,2014年10月-11月中交建最大涨幅达63%,催化剂主要是事件(亚投行、高铁走出去、发改委批复项目等);②与之类似,PPP第一波行情中领涨的是平台概念型标的(龙元建设(600491)/苏交科(300284)最大涨幅237%/225%);而第二波领涨的则是业绩高增标的(美晨科技(300237)/东方园林(002310)最大涨幅88%/83%);③目前无论从宏观地位,还是微观订单等来看,一带一路都具备行情催化的必要条件。

5、风险提示:海外项目进度风险;国际政治黑天鹅事件。

葛洲坝(首推):

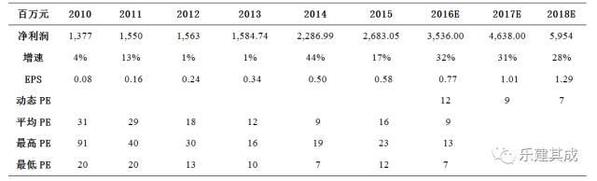

1、投资建议。维持预测2016、17年EPS0.77、1.01元,增速32%、31%,考虑到公司存在三大认知差和近期水泥行情催化,提高目标价至16.88元(+6%),对应2017年PE17倍,空间52%。

2、公司存在三大认知差。①公司是被忽视的优质央企(中能建下的优质资产/管理层具备活力)。②一带一路黑马(公司/中交建海外订单占27%/33%)。③被低估。2017年PE11倍,470亿市值;远低于中交建14倍PE,2400亿市值;也低于过去5年17倍均值。

3、水泥行情下,市场尚未认知到公司的优质水泥业务。①公司是湖北第二大水泥龙头(产能2430万吨/年):湖北省内公司/华新水泥(600801)的产能占比为27%/44%;公司95%的产能位于湖北省。②水泥业务盈利能力卓越:毛利率居于可比企业之首,葛洲坝水泥/华新水泥的毛利率分别为30%/26%;吨净利(接近海螺水平)具备显著优势。③看好水泥业务的成长性。1)对湖北水泥市场持乐观态度:集中度高(CR3=68%),协同性强;基建数据超预期,前两月基建投资达1万亿/增速21%(+5.6pct);湖北42.5级水泥3月提价20元,达380元/吨。2)公司水泥业务营收增速高于华新水泥,主要来自于水泥板块的深度混改;预计哈萨克斯坦100万吨的水泥产线将在2018年投产。3)目前生产线满产运行。

4、水泥业务被低估。葛洲坝/华新水泥2017年PE为11倍/16倍。

打印本文

打印本文 关闭窗口

关闭窗口